税金対策

相続税には大きな基礎控除があるため、課税対象者は限られた資産家だけと思われてきました。しかし、2015年に税制が改正され、相続税の基礎控除は40%縮小され、税率はアップしました。今や大都市圏に一戸建てを持つ人の大半に相続税がかかる大増税時代といわれています。このような税制の変化を乗り切るための対策として注目を集めているのが、オーナーズマンションです。

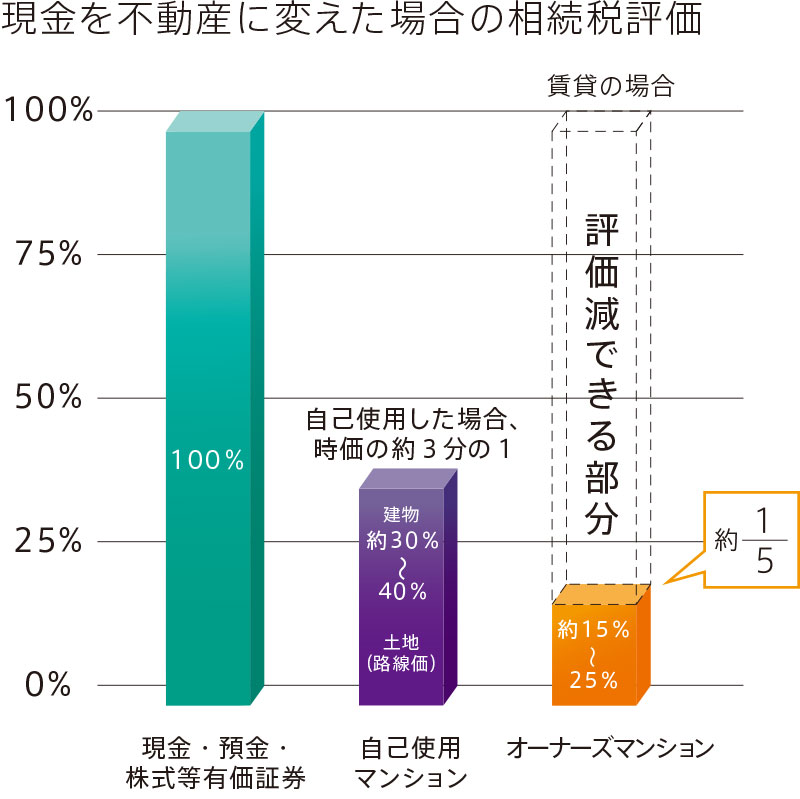

オーナーズマンションなら「相続税評価額」を大幅に下げられる

相続税の大衆課税化といわれる時代。その対策として有効なのが、オーナーズマンションです。一般的に、現金や金融商品よりも、不動産の方が相続税評価額を低く抑えることができます。 不動産の中でも都心のマンションは土地の持ち分が少ないので有利になります。賃貸用の建物の場合はさらに有利です。たとえば、自己使用のマンションなどの場合、土地と建物を合わせた評価額は時価の3~4割程度ですが、オーナーズマンションでは、貸家建付地割合などで時価の2~3割程度の評価額まで下がることにより、相続税を大幅に減額することができます。

家賃収入という、将来の収益力を相続する

相続対策の第一歩は、保有している現状財産を把握し、相続税評価額を確認し納税額を予測すること。相続税は10ヶ月以内の申告・納付です。準備をしないで相続を迎えると、想像以上の税金に苦しむことになります。金融資産などを相続評価額を低く抑えることのできるオーナーズマンションに組み替えるのも相続税対策の大きな方法の一つです。オーナーズマンションを購入して家賃収入を得ることは、被相続人の月々の生活費として老後対策としても大きなメリットになります。

所得税と住民税

毎月の家賃収入を得ることにより税金が高くなるとお考えになる方もいらしゃると思いますが、家賃収入を得るための必要経費も申告できますので、実際は確定申告を行なうことにより所得税・住民税の減税を受けることがあります。特に購入初年度は登記諸費用や不動産取得税を経費計上できますので税金の還付も大きくなります。もちろん、信頼のおける提携の税理士・会計士が皆様の確定申告のお手伝いも行なっております。

※不動産所得が黒字の場合所得税、住民税がかかります。